会社の経営者や財務担当者の方は、自分たちの会社における適正な手元資金残高をどのように考えればよいか、お悩みではないでしょうか?

最近、ジェネリック医薬品大手の日医工がADR申請を行ったことがニュースとなりました。

日医工の手元資金の状況はどうだったのでしょうか?

今回は、この事例を使って、適正な手元資金残高について考えたいと思います。

この記事をお読みいただくと、「手元資金は月商の3ヶ月分確保すればOK」といったざっくりとした感覚ではなく、ちゃんとした根拠に基づきどの程度が適正資金残高なのかわかるようになります。

今回お読みいただきたい方は、このような方々です。

- 手元資金をどの程度確保しておけばよいかわからない

- 手元資金は月商の3ヶ月分と言われるが自分の会社にあてはまるのかわからない

- 財務部門に配属されたけど運転資本がなんだかわからない

また、もしあなたが財務のエキスパートで、運転資本なんて初歩の初歩じゃん!って方も、他社事例として参考にしていただけると思いますので、是非最後までお読みください。

日医工が申請した「事業再生ADR」って何?

2022年5月13日、ジェネリック医薬品大手の「日医工」が事業再生ADRを申請し受理されたことが公表されました。

【日医工のリリースはこちら】

事業再生ADR手続の正式申込及び受理に関するお知らせ

事業再生ADRとは

経済産業省「事業再生ADR制度 概要」より引用

事業再生ADR制度は、経済産業大臣の認定を受けた公正・中立な第三者が関与することにより、過大な債務を負った事業者が法的整理手続によらずに債権者の協力を得ながら事業再生を図ろうとする取組を円滑化する制度です。

なんだか難しい感じがしますので、まとめてみます。

- 金融機関等以外との商取引は、今までどおりの取引を行うことができる(私的整理なので取引先への支払いをストップする必要がない)

- 手続きがスタートすると、事業継続に不可欠な資金のつなぎ融資の道が開かれる(つなぎ融資は金融機関にとって、債務保証や優先弁済等を受けられるため、融資しやすい)

- 再建計画は、中立的立場の専門家がチェックするため、金融機関に信頼性を理解してもらいやすい

- 金融機関等と合意のもと、借入金の免除や返済猶予をしてもらい、債務免除となった場合、債務者・債権者とも税務メリットを享受できる

なんか、よくわかんないね。。。

だよね。。。

ザックリいうと、「まだまだ事業価値のある会社が経営再建をしやすくするため、取引先との商取引はそのままに、銀行さんから債務免除や返済猶予を受けやすくする制度」ということだね。。。

・・・

わかったような、わからないような・・・

まあ、今回はADRの説明じゃないから、そういう制度があるってことで、話を次に進めよう!

はーい

ということで、「事業再生ADR」について深堀したい方は、経産省ほかHPを参照くださいませ。

■経済産業省

事業再生ADR制度:https://www.meti.go.jp/policy/jigyou_saisei/kyousouryoku_kyouka/adr.html

■一般社団法人事業再生実務家協会

事業再生ADRとは?:https://turnaround.jp/adr/index.php

損益計算書から読み解く業績推移

さて、それでは本題に移りましょう。

まずは、日医工の業績推移を見ていきます。

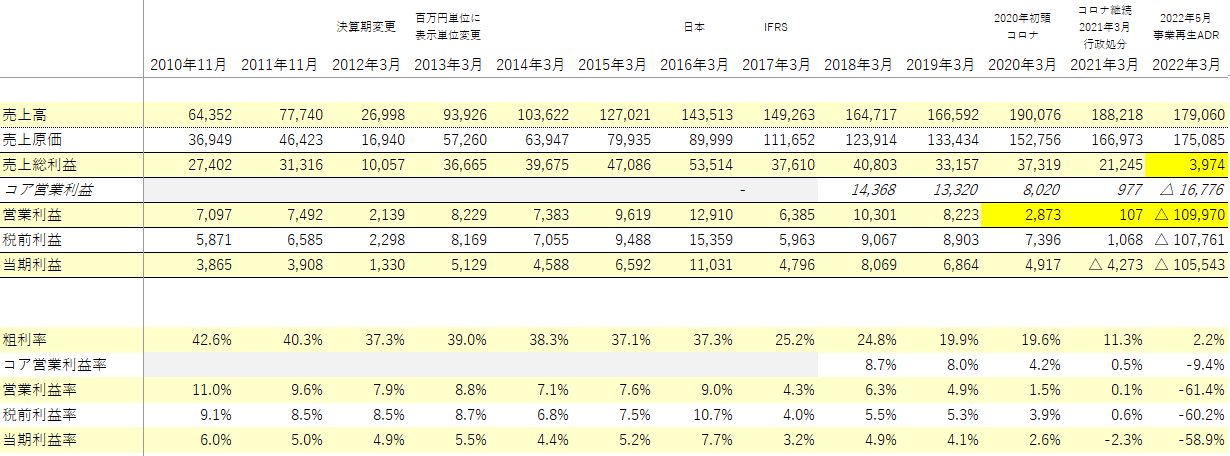

日医工のPL抜粋

2010年11月期以降で並べてみました。

2012年3月期に売上が減少しているのは、決算期を変更したことによる影響です。

この期は2011年12月~2012年3月までの4ヶ月の数値ですので、他の事業年度の1/3だけになっています。

【2020年まで】

さて、売上高は2020年3月のコロナ前までは毎期増収となっているようです。

売上原価も増収に伴い2020年3月期まで毎期増加しています。

ところが、売上高から原価を差し引いた売上総利益を見てみると、毎期増収というわけではなさそうです。

2016年3月期をピークに、2020年それ以降は減収、横ばいとなっています。(2017年3月期に、日本基準からIFRSに変更しているため、単純比較はできませんが。)

これらのことから、日医工はコロナ前まで売上を毎期伸ばしてきたものの、原価率が上昇(粗利率が減少)してきており、売上高の増収による利益的な恩恵はそこまで受けられてないようです。

要は、売上は着実に伸びていますが、原価は売上の伸び率以上に増加してしまい、利益率的には悪化していっていた、ということになります。

【2021年3月期以降】

そこに、2020年2月に発生した新型コロナの影響が出てくるわけですね。

2021年3月期の業績は、コロナ影響による受診抑制や営業活動の制限の影響に加え、薬価改定による薬価引き下げにより、減収減益となりました。

さらに、2021年3月には、富山第一工場製造品で試験方法や製造方法が適切に行っていなかったとして、富山県より行政処分を受けています。

その流れで、2022年3月期の業績は、富山第一工場製品の出荷再開の遅れなどが影響し、売上高は5%程度の減収、のれんや固定資産の減損などにより、営業損失1,099億円と巨額損失となっています。

これらのことから、日医工ではジェネリック医薬品の普及に対応すべく増産を重ねるも、粗利率が思うように伸びず、そこにコロナや行政処分の影響が直撃し、2022年3月期には巨額損失を計上するに至った、と見て取れます。

貸借対照表で特徴的な「のれん・無形資産」「借入金」の状況

次に、資産・負債の状況をみていきます。

こちらの金額は、残高ベースとなりますので、前期、当期、翌期の差額が、資産・負債の増減となります。

それでは、資産・負債のうち、特徴的な資産科目である「のれん・無形資産」、負債科目の「借入金」を見ていきます。

日医工のBS抜粋

ぱっと見ていただいてもわかる通り、2017年3月に大きな動きが起きています。

のれん・無形資産の合計で900億円ほど増加しています。

その大部分は、2016年8月に米国市場の医薬品市場参入等を目的として、米国Sagent社を買収したことにより、販売権や仕掛研究費など398億円が無形資産として計上され、Sagent社の株式取得支出742億円と買収時のSagent社の純資産250億円との差額363億円がのれんとして計計上されたことによるものです。

また、当該米国子会社買収のため、借入金により資金調達しています。前期まで275億円だった借入金は、2017年3月期に1,158億円まで膨らんでおり、この期だけで883億円追加借り入れをしています。恐らく、長期借入金が826億円増加していますので、Sagent社の買収資金の借り入れかと思われます。

2017年3月期の売上高が1,492億円ですので、当時の半年分の売上代金を使ってSagent社を買収したことになります。

キャッシュ・フロー計算書からわかるお金の使い方

それでは、財務三表の最後、キャッシュ・フロー計算書を見ていきます。

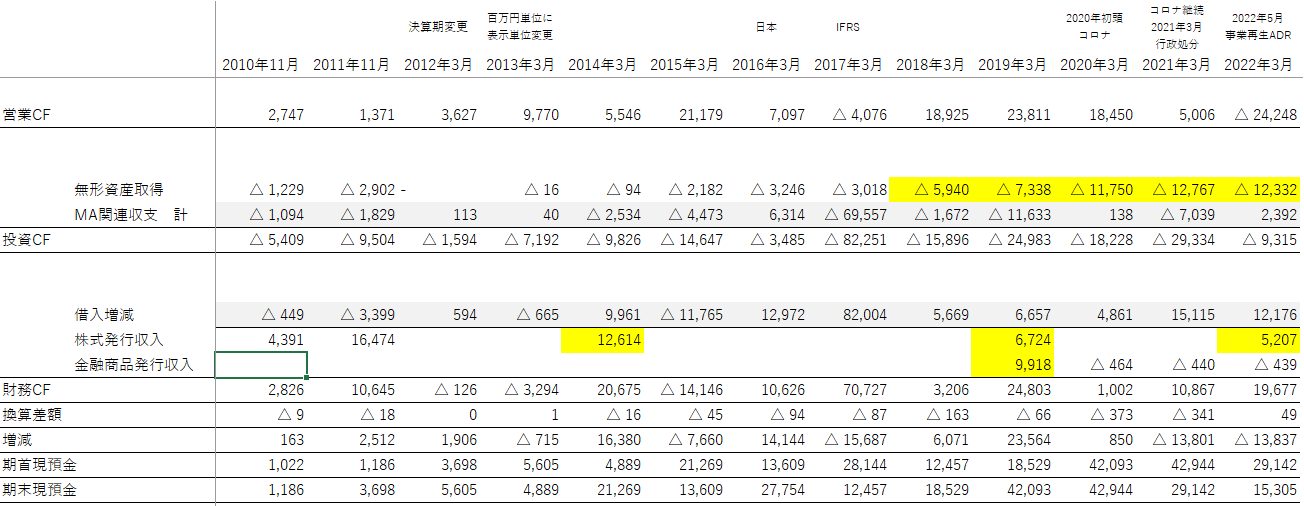

日医工のCF抜粋

さきほど、2017年3月期にSagent社買収という大型M&Aが実施された形跡を読み解きましたが、同じことがキャッシュ・フロー計算書からも読み解けます。

2017年3月期に投資CF(キャッシュ・フロー)として822億円の支出があり、大部分がSagent社買収支出となります。これは、財務CF上で、借入金として820億円の現金収入からまかなっていると読み解けます。

ここで注目したいのが、営業CFの推移です。

営業CFというのは、その名のとおり、本業からどの程度のお金を生み出しているか?というものなのですが、日医工の営業CFの推移をみると、2017年3月期はマイナス40億円、つまり、営業活動の結果、支出が40億円超過している、ということなのです。

もちろん、資金繰のタイミングや、納税タイミングなどにより、営業CFの単純比較はできないのですが、日医工の2010年11月期以降で見ると、最も営業CFでお金を生み出したのが2019年3月期の238億円、2018年3月期と2020年3月期の180億円となっています。

恐らく、Sagent社買収により、2018年3月以降はコンスタントに180億円前後のキャッシュを見込んでいたのかもしれません。その見込みどおりにいけば、Sagent社への投資742億円も4~5年で回収し、その後はキャッシュを生み続けた、というストーリーだったかもしれません。

なお、投資回収の判断にあたっては、厳密には増差を見ないといけません。

(増差:ざっくりいうと、ある投資をした時の将来キャッシュフロー収入と、しなかった場合の将来キャッシュフロー収入の差分。例えば、ある投資をしたら将来5年間で1000億円のキャッシュフロー収入が想定され、投資をしない場合でも700億円のキャッシュフロー収入が見込まれている場合は、この投資による将来5年間のキャッシュフローは1000億円ではなく、1000億円-700億円の300億円となります。)

2017年3月以前の営業CFは100億前後ではないかと想像されるため、Sagent社買収での増差は80億円(買収でこれまで以上に営業CFが80億円増える)。そうだとすると、投資742億円は9~10年程度で回収する、という計画だったのかもしれませんが、同社にとっての巨額投資の回収が10年というのは長生きもします。

そして、同社なりの回収計画はあったと思いますが、2020年2月以降のコロナ、2021年3月の行政処分の影響により、2021年3月期の営業CFは50億円、2022年3月期の営業CFは242億円の大幅支出超過となってしまいました。

投資を5年で回収なら、毎年200億円前後の営業キャッシュフロー収入はほしいところ。それが、逆に支出超過となった状況は、同社の資金繰りとして厳しい局面になったと想像できます。

コロナ以降、各社で危機対策として資金残高を厚くする、ということが行われました。

日医工においても、コロナ危機対策かどうかはさておき、2021年3月期に151億円、2022年3月には121億円の借入金調達を実施し、2022年3月期は株式発行による収入52億円がありました。しかし、当時、行政処分とのダブルパンチにより、現金残高はみるみるうちに減少していっている状況です。

日医工の手元資金残高と運転資本のバランス

これまでは、日医工の業績推移、資産負債の特徴、キャッシュフローを見てきました。

次に、会社の生命線である資金残高を見ていきます。

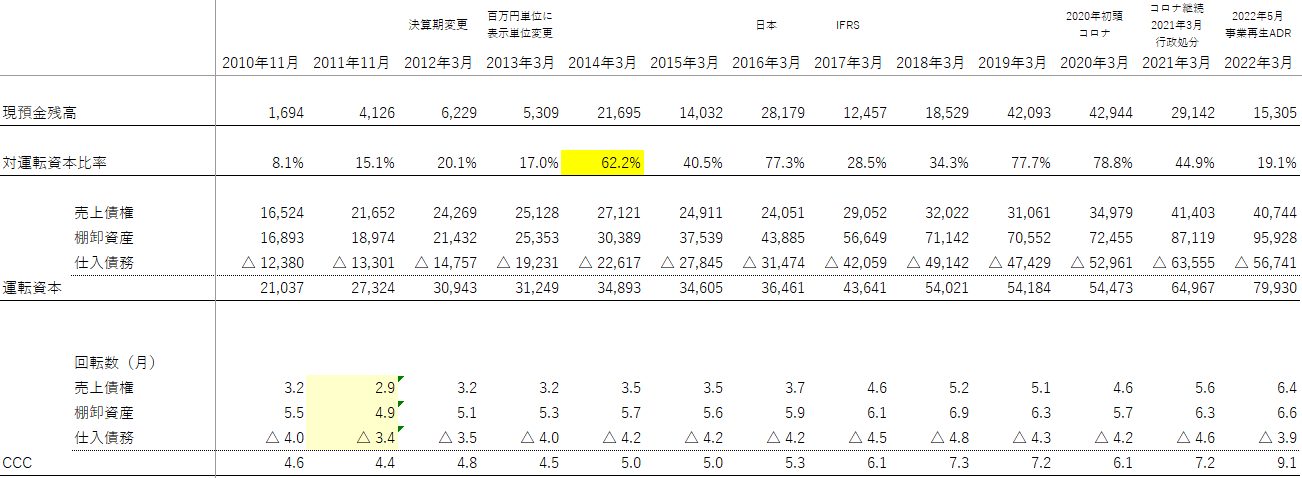

日医工の現預金残高、運転資本

日医工の手元資金(現預金残高)は、2013年3月頃まで50億円レベル、2014年3月期~2018年3月期までが100億円~200億円レベル、2019年3月期、2020年3月期が400億円レベル、以降2021年3月期が300億円、2022年3月期が150億円となっています。

50億→200億→400億ときて、直近で減少している、ということです。

次に、運転資本の大きさをみていきます。

運転資本とは、会社が事業を行っていくために必要となる資金のことです。

具体的には、

「運転資本=売上債権+棚卸資産-仕入債務」

として計算され、プラスになれば時期ズレでその分の手元資金が必要になってくる、というものです。

つまり、今後資金として回収されるであろう「売上債権、棚卸資産」を未回収の資金(投資をしたがキャッシュとして回収されていない部分)と捉え、逆に、今後支払うであろう仕入債務は時期ズレで手元に残っている資金(将来払わないといけないが、現時点では手元資金として使えるお金)として考え、「売上債権+棚卸資産-仕入債務」を運転資本といい、その金額がプラスの場合、営業に伴う未回収資金を未払手元資金が上回っているということであり、一時的に資金不足となります。

つまり、運転資本(プラスの場合)の金額は、事業運営上の不足資金であるため、常に手元資金として確保しておくべきもの、となります。

ここで、手元資金と運転資本の比率を見てみます。

日医工では、運転資本の金額が、年々増加していっているのが見て取れます。売上が拡大していることから、売上債権が増加しているというのが要因です。

なお、売上債権回転期間を見ると、概ね2ヶ月超で推移しており、同一水準で推移しています。とはいえ、運転資本の額が増加しているということは、手元資金もそれだけ増やしていかないと資金繰は厳しくなってしまいます。

2017年3月期の大型買収以降、日医工では借入金を増やし手元資金を確保していたのがキャッシュ・フロー計算書の財務CFの動きから読み取れます。

ただ、ここまで借入を増やしても、運転資本に対する手元資金の割合は70%台であり、もともと運転資本対手元資金比率は20~70%台を行き来しており、短期的な資金手当で諸払資金を賄っていたようです。

他社事例として、同業トップの武田薬品工業と、売上規模感が日医工と同レベルであるロート製薬の二社をみてみると、過去5年平均の手元資金対運転資本比率(手元資金/運転資本)は武田薬品工業が72.5%、ロート製薬が74.4%のようです。

日医工の過去5年平均の手元資金対運転資本比率は51%、特に悪かった直近2022年3月期を除く直近4年平均でも58.9%です。

3社だけでの比較ですので、平均値としてはどうかと思いますが、武田薬品工業とロート製薬と比べると、10ポイント~20ポイントも下回る結果となっています。

手元資金的には、諸払資金を短期借入で賄わないと厳しい状況だったのではないかと推察されます。

ポイントはデットエクイティレシオ(有利子負債対純資産比率)

ここまで、日医工の損益計算書(業績推移)、貸借対照表(資産と負債、純資産)、キャッシュ・フロー計算書、手元資金と運転資本についてみてきました。

最後に、もう一つの指標をご紹介したいと思います。

それが、デットエクイティレシオ(有利子負債対純資産比率)です。

「有利子負債残高÷純資産」で求めることができます。

この数値は100%を下回っていることが一つのポイントとなります。

例えば、借入金が1000億円の場合、純資産が1000億円であれば、100%となります。このとき、純資産が2000億円であれば、借入金は純資産の50%となります。

純資産は株主からの出資等で構成され、いずれ返済しなければならない負債とは違い、その出資等に返済義務はありません。(その代わり、株主は株価の値上がり益や、配当によるリターンを求めます。)

ですので、一般的に、借入金をどこまで増やせるか?ということについて、デットエクイティレシオが100%に達するまでを目安とする、という考え方もあります。

では、日医工の場合はどうでしょうか?

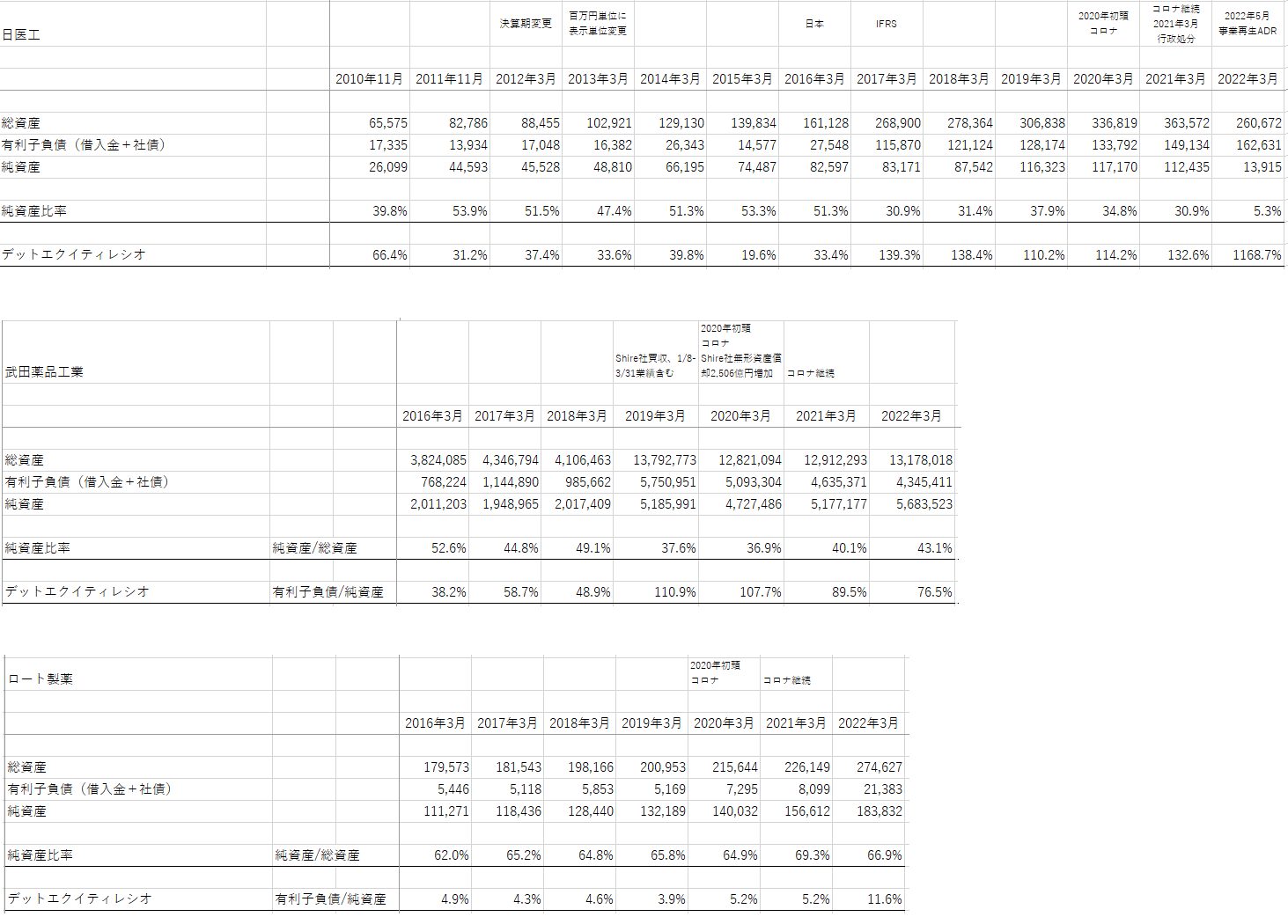

日医工のデットエクイティレシオ(参考:武田薬品工業、ロート製薬)

Sagent社の買収という大型MAを実施した2017年3月期以降、2016年3月期まで30%台で推移していた日医工のデットエクイティレシオは、一気に130%台に上昇しています。この時、一般論としての資金調達限度を超えてしまっている、ということができます。

しかも、よく考えていただきたいのが、デットエクイティレシオの分母は何か?ということです。分母は純資産でしたね。

純資産というのは、株主からの出資等に加え、それまで溜めてきた事業損益がプールされています。この、事業損益がプールされている、ということは、裏を返すと、例えば、Sagent社買収で費用として処理されずに、資産として計上されているのれん、無形資産といったものが、将来的には費用として累積され、純資産のマイナス項目となる可能性がある、ということです。

Sagent社買収による、のれんや無形資産は700億円を超えます。借入金は800億円ほどです。

借入金は返済しない限り小さくなりません。

ところが、純資産は投資したのれんや無形資産700億円はいずれ費用として処理され純資産のマイナス項目となります。

つまり、Sagent社への投資により、700億円以上稼がない限り、純資産は投資700億円分小さくなってしまいます。

2022年3月期は、このSagent社をはじめとする投資回収が困難になったと見込まれたことから、想定よりも早期に投資700億円の大部分を費用化(減損処理)した結果、純資産は大幅に小さくなってしまいました。

その結果、2017年3月期に130%台となったデットエクイティレシオは、2022年3月に減損損失計上分だけ急上昇し、1168.7%となりました。

このように書くと、デットエクイティレシオは2022年3月期に急激に悪化したかのように見えますが、その要因は、2017年3月期の大型MA投資時から潜在的に抱えていた、ということになります。

2016年3月期の日医工の純資産は825億円。

それに対し、2017年3月期に行ったMA資金調達は800億円

なんと、当時の純資産とほぼ同等の借入を実行したことになります。

そういう意味では、大きな成長の懸け橋にもなりうる投資だったのかもしれませんが、うまく行かなかった時のリスクもかなり大きかったのではないかと思われます。

まとめ:手元資金は運転資本をベースに考え、借入余力はデットエクイティレシオを参考にしよう

ここまで、日医工の財政状態等を見てきました。

さて、冒頭の適正資金残高については、結局どのように考えたらいいのでしょうか?

一つの答えが、「運転資本」をベースに考える、ということです。

運転資本とは、「売上債権+棚卸資産-仕入債務」でしたね。

運転資本は、事業運営上の資金支出と回収サイクルの時期ズレでどうしても必要となる手元資金です。

ですので、運転資本の金額以上に手元資金があれば、ひとまず安心感はあります。

もちろん、業種によって運転資本の大きさは異なりますし、手元資金のバランスも異なります。

ご自身の業種の会社で開示されている有価証券報告書や決算短信を参考にしていただければ、運転資本と手元資金のバランスも見えますので、参考にしていただければと思います。

また、いくら手元資金が運転資本以上にあるとしても、そもそも将来返済が必要な有利子負債が大きいと、資金繰りはその返済でかなり厳しいものとなります。

一つの目安として、デットエクイティレシオがありましたね。(有利子負債/純資産)

この値が100%を切る範囲内での借入であれば、安全性が高く、もし、100%を超えていれば、返済資金が過大になりがちで、安全性は低くなってしまう、ということができます。

ですので、手元資金は運転資本をベースに、借入金はデットエクイティレシオを参考に、最適バランスを考えていきましょう。

ということで、ここまでお読みくださりありがとうございました。